La transformación digital ha afectado a casi todos los sectores. Las empresass intentan obtener una ventaja competitiva y satisfacer las necesidades cada vez más cambiantes de los clientes. El sector bancario no es una excepción. Los grandes bancos han reconocido los efectos revolucionarios que pueden tener las nuevas tecnologías, entre ellas la inteligencia artificial (IA), y han actuado rápidamente para optimizar sus modelos de banca móvil y en línea con plataformas de interacción con el cliente.

La banca digital avanza

La Covid-19 ha acelerado aun más la implementación de estas tecnologías. A pesar del aumento en el uso de la banca online, las grandes instituciones bancarias no estaban preparadas para pasar meses sin tener contacto físico con sus clientes, ni tampoco para no tener a sus empleados trabajando en las oficinas. A raíz de la pandemia, el ritmo de digitalización se ha acelerado y los bancos se han preparado para afrontar otros retos futuros y no caer en los mismos errores. El objetivo es ser capaz de responder de manera eficiente a desafíos como nuevos brotes epidémicos y encontrar soluciones que puedan garantizar la continuidad del negocio independientemente de cualquier crisis.

Por otro lado, el distanciamiento social también ha alterado la forma en que las personas compran bienes, se comunican y trabajan, por lo que los bancos han tenido que reducir su dependencia respecto a los agentes y empleados bancarios. Han tenido que convertirse en un negocio capaz de satisfacer a las demandas de los clientes de acceso omnicanal a servicios bancarios a cualquier hora del día y de la noche.

Ya sea para procesar transacciones, consultar información o acceder al servicio de atención al cliente, hoy en día los bancos necesitan invertir en ampliar sus puntos de contacto con los clientes más allá de las sucursales y los centros de llamadas subcontratados. Es en este ámbito en que las soluciones digitales proporcionan al sector bancario una ventaja competitiva.

La IA y la automatización impulsan la banca digital

Durante años, los clientes han exigido un mejor servicio a sus instituciones financieras. Pero últimamente estas demandas se han acelerado. Los consumidores esperan respuestas inmediatas, personalizadas y resolutivas de sus marcas favoritas, y esperan lo mismo de su entidad bancaria. No es de extrañar entonces que las nuevas tendencias en banca digital tengan que ver con la experiencia del cliente.

Los bancos necesitan mejorar la calidad de su servicio al cliente, sin perder tiempo en consultas repetitivas y básicas de los usuarios. Por eso, muchas entidades se han dado cuenta de la importancia de la automatización y el uso de chatbots, y no es de extrañar, porque ¿qué mejor para clientes y empleados que brindar un soporte escalable las 24h en múltiples canales e idiomas, sin esfuerzo adicional por parte de los agentes?

Chatbots en el sector bancario

Para alcanzar este objetivo, los bancos requieren plataformas de chatbot robustas que garanticen un buen servicio y sean transaccionales, es decir, que permitan:

- transferir dinero

- comprobar los saldos de las cuentas, consultar condiciones de tarjeta, préstamos o tipos de cuenta

- realizar peticiones o estimaciones de hipoteca

Necesitan disponer de una plataforma inteligente, que pueda interactuar con los clientes y comprender lo que intentan decir. Necesitan un chatbot inteligente.

Los clientes pueden beneficiarse de recibir asistencia personalizada en el canal y el idioma que elijan, pero no sólo ellos, sino también los empleados se benefician. Los chatbots no representan un riesgo para los agentes humanos, ya que su función no es reemplazarles, sino aumentar su productividad, permitiendo que se concentren en tareas más complejas que requieren su conocimiento y talento y que no padezcan de desmotivación debido a responder repetidamente las mismas preguntas. Además, esto reduce costes de soporte y aumenta las tasas de retención de clientes.

Guiando a los consumidores bancarios hacia el autoservicio digital

Cualquier servicio que pueda realizarse en línea es técnicamente un servicio digital. Y está claro que los bancos no se han quedado atrás en la prestación de servicios digitales. Desde hace algún tiempo, han empezado a responder también a las demandas de autoservicio de los clientes. ¿Pero qué es exactamente el autoservicio? Pues bien, muchos clientes prefieren realizar transacciones y otro tipo de procedimientos por su cuenta, sin necesidad de hacer cola en el banco o acudir en horario de apertura. Por eso, existen modelos de autoservicio. Un caso de ello serían los cajeros automáticos, que permiten sacar dinero a pesar de que el banco esté cerrado. Pero en el ámbito digital, el autoservicio es un tanto diferente.

Además de poder hacer transacciones en cualquier momento del día, el objetivo del autoservicio digital es responder a dudas o preguntas de forma instantánea. La inteligencia artificial es una de las tecnologías que lo hace posible. Por eso, es un elemento clave en el futuro del servicio al cliente y su experiencia. Es por eso que los chatbots se han convertido en un servicio imprescindible.

Los chatbots en la banca pueden ayudar a agilizar transacciones como transferencias de dinero y comprobaciones de saldo de cuenta, a través de una interfaz de conversación que guía a los clientes a lo largo de sus acciones. Por otro lado, también pueden facilitar el acceso a información bancaria y preguntas frecuentes, desde cualquier página del sitio de un banco, al tiempo que ofrecen información personalizada, puesto que aprovechan los datos de los clientes para sugerirles recomendaciones y consejos de manera automatizada.

Con estas capacidades, hay muchas acciones que los clientes pueden llevar a cabo sin necesidad de la ayuda de un agente humano, como recibir notificaciones de facturas y pagos, alertas de fraude y actividades sospechosas, transferir dinero, comprobar su saldo o reportar tarjetas robadas, por nombrar algunas.

Otra función es el permitir a los clientes administrar solicitudes de manera rápida y eficiente, al mismo tiempo que actúan como un canal de escucha para que los bancos puedan comprender mejor los hábitos de los usuarios, anticipar las acciones de los clientes y brindar ofertas y servicios personalizados. Al contextualizar productos y servicios, los bancos aumentan la lealtad de sus clientes.

Los empleados también se benefician de los chatbots, ya que reducen los costes operativos, minimizan los errores humanos y ahorran tiempo a los agentes en consultas repetitivas para que puedan concentrarse en adquirir nuevos conocimientos y capacidades. Según un estudio de Juniper, los chatbots ahorrarán a los bancos hasta 7.300 millones de dólares en todo el mundo para hasta, lo que les permitirá competir con otras sucursales e implementar una transformación digital con éxito.

En resumen, los chatbots no reemplazarán a los agentes humanos. De hecho, al automatizar los procedimientos estándar, los agentes humanos deberán centrarse en cuestiones más exigentes. Sin embargo, los chatbots pueden escalar consultas sin problemas a los agentes y proporcionarles todos los datos necesarios previamente comunicados por el cliente para que el agente resuelva el problema de la manera más rápida posible y sin pedirle al cliente repita ninguna información.

Este tipo de despliegue es crucial para que las empresas financieras puedan llevar a cabo su transformación digital y así poder competir con los gigantes del sector, pero ¿cuál es el mejor uso para la gestión de la interacción con el cliente para los bancos?

Chatbots en banca: casos de uso

Las experiencias que brindan los chatbots deben ser lo más similares posibles a las que ofrecería un agente humano. Eso significa ir más allá de simples preguntas y respuestas, es decir, presentar alternativas y ofertas, anticipar necesidades y brindar información cuando sea conveniente.

Los bancos deben interactuar con sus clientes de la manera correcta y en los canales adecuados. La integración de los chatbots como parte de sus procesos de participación puede mejorar la satisfacción del cliente, reducir los costes y ofrecer información cualitativa y cuantitativa muy valiosa sobre las peticiones y opiniones de los clientes.

Bancos que utilizan chatbots y soluciones de autoservicio

No es de extrañar entonces que tantos bancos ya estén implementando chatbots para optimizar sus estrategias de transformación digital. Aquí mostraremos algunos ejemplos:

BforBank optimiza su servicio de atención al cliente 100 % en línea mejorando sus capacidades de autoservicio

Un banco que se ha beneficiado notablemente del despliegue de chatbots es BforBank. Como neobanco integrado en el grupo Crédit Agricole, el banco 100 % online se centra en clientes autónomos, activos y móviles y los atiende de forma digital. Con el fin de aligerar la carga de trabajo, al tiempo que brinda servicios 24/7 y reducir los contactos con bajo valor agregado, BforBank solicitó a Inbenta que integrara soluciones que optimizaran su servicio al cliente.

Además de implementar una sección dinámica de preguntas frecuentes, formularios y páginas de contacto, Inbenta ha configurado un chatbot en la aplicación móvil del banco, que recibe un promedio de 850.000 visitas al mes. El chatbot responde automáticamente las consultas de los usuarios las 24 horas del día, los 7 días de la semana, recupera información fácilmente y escala sólo los casos complejos, lo que aumenta la satisfacción en línea y la autonomía del cliente.

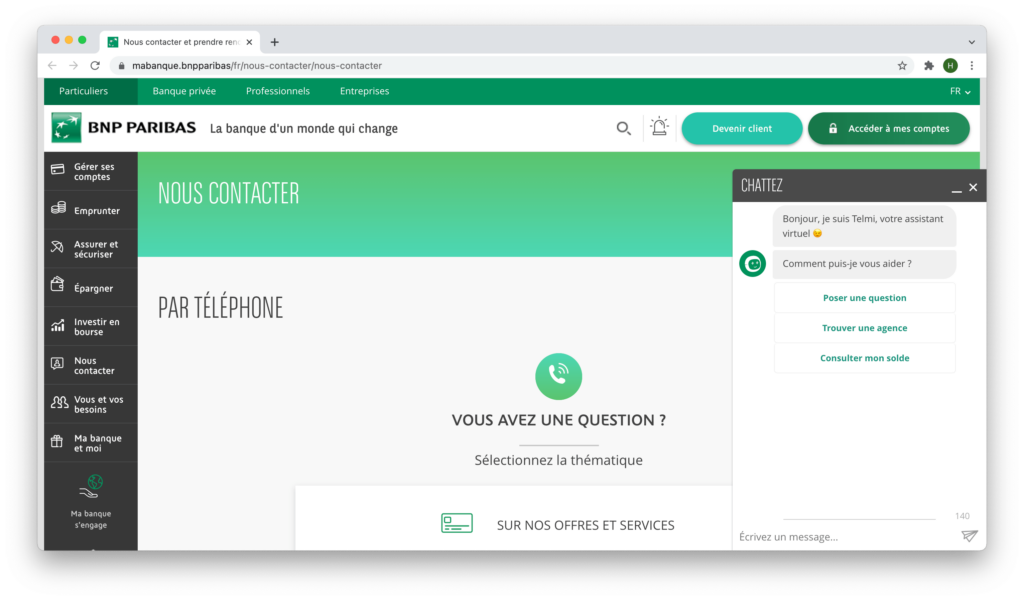

BNP Paribas desarrolla experiencias conversacionales con Inbenta

Sabiendo que los bancos necesitan acceder a sus clientes en plataformas digitales y múltiples canales, el mayor banco francés, BNP Paribas, eligió a Inbenta para mejorar las experiencias de conversación en su sitio web. Además de proporcionar un asistente virtual para permitir que los clientes revisen sus cuentas y ofertas y realicen transacciones, BNP Paribas también responde a través de Messenger, Twitter y Facebook, utilizando la tecnología de Inbenta. Asimismo, ofrece una sección de preguntas frecuentes dinámica para garantizar que los clientes puedan encontrar respuesta a sus dudas.

Los mejores chatbots de IA para el sector bancario

Los chatbots pueden transformar las experiencias bancarias de los clientes, pero para ello es necesario elegir una tecnología adecuada. Los chatbots de Inbenta permiten a los bancos interactuar con sus clientes en sus canales favoritos en cualquier momento del día. Existen múltiples integraciones que pueden optimizar el servicio al cliente al automatizar los procesos de un extremo a otro con preguntas frecuentes mejoradas y capacidades de chatbot omnicanal que utilizan inteligencia artificial simbólica para impulsar su tecnología de Procesamiento del lenguaje natural, lo que le permite comprender los lenguajes humanos en todas sus variaciones.

Los bancos pueden interactuar con sus clientes y permitirles acceder a su información, consultar cuentas o solicitar tarjetas o seguros, sin tener que acudir a su sucursal. Los bancos también pueden reducir los costes de asistencia y ver cómo sus agentes reciben una valiosa ayuda de los chatbots, que pueden reducir el número de llamadas entrantes en un 40 % de media, y proporcionar a los agentes detalles sobre el cliente, cuando se escalan las consultas.

Dado que la satisfacción del cliente es un factor clave de diferenciación de la marca, los chatbots de Inbenta pueden permitir a los agentes mejorar los tiempos de respuesta, aumentar la fidelidad del cliente y ofrecer una experiencia personalizada, al escuchar lo que los clientes dicen y escriben, dando así resultados que mantienen a los bancos un paso adelante.

Artículos relacionados